相続税申告の税理士費用はいったいいくらなのか?税理士の料金はいくらなのかよくわからないといわれています。追加料金などがでて最初の金額が変わってしまうからと言われています。

遺産総額に応じ一式料金を分かりやすく表示しています。品質の高い相続税申告書を比較的安い価格で対応いたします。

お見積もりはお電話で。

相続税の申告などは相続人でもできないわけではないと思いますが、相続人もそれぞれ仕事をしていますし、一生に一度あるかないかの申告のために時間を割いて勉強することは面倒かもしれません。専門家に頼みたいのですが、同じ商品を販売している家電のように比較が簡単にできません。

そこで弊社では、誰にでもわかりやすくするためにできるだけ単純化した相続税の料金表を作成し、サービスと料金を明快にしました。料金表は下記になりますが、難易度が低いと判断したときは下記の料金表から値引きをしています。

相続税額は土地評価によって増減します。相続税の申告をする税理士によって相続税額が違うといわれています。それは土地評価の仕方が違うからだと思います。当事務所では書類調査→現地調査→役所調査をおこない、できるだけ土地評価を下げる努力をいたします。相続税が下がらなければ税理士料金が低くても全体では得にならないと思います。

料金については下記をご覧ください。

相続税申告料金表 分割協議書+相続税申告書一式

お問い合わせいただけましたら下記の料金表の範囲でお見積もりし料とサービスを明示します。

分割協議書と相続税申告書(財産評価含む)一式の料金(税込)です。料金表のコーナーにも同じものですが掲載しています。

相続人の人数(4人以下)や土地の数(2画地以下)、日当、交通費などの追加料金の加算はありません。埼玉、東京、千葉の西側の方が対象です。難易度の高い土地評価や相続人特定が困難なもの、相続に争いがある場合は対象になりません。

料金表を明示します。

| 遺産総額 | 分割協議書+相続税申告書一式 |

| 〜 7千万円 | 55〜66万円 |

| 7千万円 〜 1億円 | 66〜88万円 |

| 1億円〜1億5千万円 | 88~99万円 |

| 1億5千万円〜2億円 | 99〜121万円 |

| 2億円〜2億5千万円 | 121~154万円 |

| 2億5千万円以上 | 遺産総額の0.5%以下の範囲でお見積りいたします。 |

| 非上場株式(同族会社の場合です) | 16.5万円〜 |

| 延納・物納 | 5.5万円〜 |

*遺産総額は相続時の財産の評価額で債務控除、特例適用前の金額です。土地は路線価×面積、建物は固定資産評価額で評価したものです。

*相続に争いがある場合、申告期限までに3か月ない場合は別途料金を加算させていただきます。

*土地の数が3画地以上の場合は料金を加算させていただく場合がございます。

*相続人4人までは上記の料金です。

★ 登記簿、公図などの取得の実費は別になりますが、日当や交通費などは上記料金に含まれます。

相続税申告 料金事例

相続税の料金の事例(税込)です。

1 相続人2人、土地建物1区画、預金、上場株式、生命保険で遺産総額8千万円の場合

料金表では、55〜77万円になります。土地の画地数や難易度と遺産総額、申告期限、 相続人の数などから判断しますが、66万円程度のお見積もりになると思います。

2 相続人3人、土地建物2区画、預金、有価証券、生命保険で遺産総額1億3千万円の場合

料金表では、77〜88万円になります。土地の画地数や難易度、遺産総額などから判断しますが、 82.5万円程度のお見積もりになります。

3 遺産が現金、生命保険、定期預金などだけの場合で6千〜1億円のとき30.8〜44万円です。

料金については、お見積りし、ご説明していない料金の追加などはありません。

相続税申告のご相談:相続担当者がお伺いいたします

● 事務所の営業時間は、平日9時〜午後5時15分になります。

メールは24時間受付いたします。できるだけ早いご回答を心がけています。

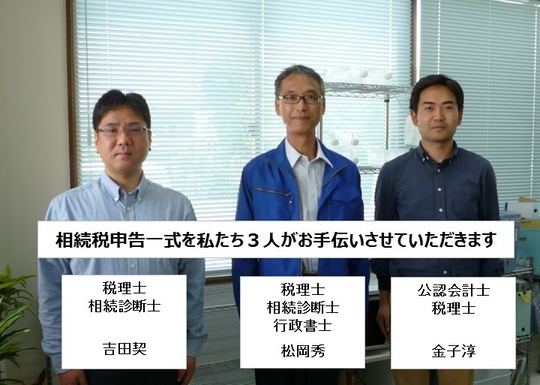

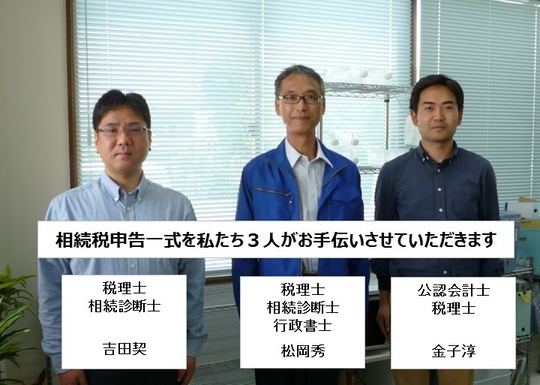

相続税申告は、税理士・相続診断士 松岡、税理士・相続診断士 吉田が中心になりおこなっています。

相続税 申告

相続税の申告書は、経験と実績のある税理士・相続診断士の松岡、税理士・相続診断士の吉田、公認会計士・税理士の金子が中心になって行います。土曜日や日曜日でもご対応させていただきますので、平日時間の取れない相続人の方もご連絡いただけましたらと思います。

また、相続登記や相続に関する法律の相談は、司法書士が担当します。司法書士法人中央グループ(さいたま市と東京都日本橋に支店のある80人規模の法人です。)、司法書士開業後30年のベテランの砂川司法書士と連携を取り相続に関する登記もご対応いたします。どちらも司法書士の費用は比較的安いほうだと思います。

相続に関する、分割協議書や遺言書、後見人手続きなどは行政書士が行います。行政書士業務は松岡が中心になります。また、さいたま市の実績のある川田行政書士(親子2代で行政書士事務所を経営しているベテランです)との連携もとっています。

相続税申告は期限がありますし納税額が大きいので、できるだけ早い対応を心がけています。納税額が概算で分からないと相続人間で取得財産の組み換えなども考えられますので、相続税のわかる職員を増やし、柔軟な対応のできる体制を整えています。

相続税申告に必要な書類

財産の種類により分かれますので必要書類を一覧で書くと大変な量になりますが、

財産に関するものを除くと一般的には下記のようなものになります。

①被相続人の戸籍謄本(生まれてから死ぬまで)

②被相続人の住民票(除票)

③遺言書があれば遺言書

④相続人全員の戸籍謄本(除籍・改製原戸籍)

⑤相続人の印鑑証明書

⑥相続人の住民票(全員が必ずではありません)

⑦被相続人の名寄帳(毎年4〜5月ごろ市役所から来る固定資産税の通知書と同じ内容のものです)

⑧上記⑦にある土地建物の評価証明(市役所で発行されます)

⑨上記⑦にある土地建物の登記簿(必ずではありませんが、番号がありますのでその番号を確認するとき

や、共有割合などが⑦にないことが多いので通常必要になります)

戸籍謄本などは移転があると遠方の場合もありますので、郵送での取得になると思います。戸籍謄本などの郵送による取得代行も当事務所で行っています。

一般的には上記のもので分割協議書を作成することができますので、不動産登記や銀行、証券会社の名義変更も可能になります。

相続税の税務調査について

相続税の税務調査は提出した年か翌年中に行われることがほとんどです。税務署では調査してから来ることが多いので、調査に来るときは財産が多いときか預金などがもれているなど税務署が調査しておかしいと思ったところになります。

以前は郵便局や農協は通帳が見つからないという話もあったようですが、そういったことはありません。また被相続人名義の通帳だけが調査の対象ではなく、相続人やその家族まで調査の範囲になっているようです。

作成中

遺産分割

相続人が複数いる場合で被相続人の遺言の指定がない場合や、遺言による指定があってもその内容と異なる遺産分割を相続人全員で決めたいときは、遺産分割協議書を作ります。分割協議書は相続人全員の同意がないと作成できません。相続人全員が印鑑証明書を添付して分割協議書に実印を押印することになります。

遺産分割協議書は不動産登記の時に使用する重要なものになります。また民法では作り直しができると判例がでているようですが、税法では作り直しすると贈与になる可能性が出てくるものです。ただ申告期限までにその分割協議をもとにして名義変更などしていないなら、全員の合意で作り直すことは私は問題ないと考えますが、名義変更などしてしまうと贈与になる可能性があります。贈与となると税率が高く、しかも、相続税を支払ってさらに贈与税を支払うことになりますので、慎重に作成する必要があります。相続財産の取得を決めるのは相続人全員の協力がないと申告期限に間に合わなくなることも考えられますので、中心となる方が相続人全員の意見をききながら円満にできるよう注意が必要と思います。

現物分割

相続財産を土地建物、株式などそのまま相続人に分ける方法です。通常はこの現物分割で相続財産を配分します。

お問合せ・ご相談

担当:松岡

受付時間:9:00~17:15

定休日:土日祝日

埼玉・東京で安い税理士報酬の会計事務所をお探しでしたら「埼玉の格安税理士」にお任せ下さい。確定申告・相続税・経理代行・記帳代行・許認可・労務など税理士業務を幅広くご対応いたします。

やる気のある税理士・社労士・行政書士・専門スタッフがご相談を承っております。お気軽にお問い合わせください。

| 主なご対応エリア | 埼玉県(さいたま市・川口市・春日部市・越谷市・草加市・鴻巣市・久喜市・所沢市・熊谷市・八潮市ほか全域)、東京(葛飾区・足立区・台東区・練馬区・板橋区・北区・豊島区他全域)、神奈川、千葉 |

|---|